【固定資産税】土地に係る負担調整措置について

1.固定資産税(土地)の負担調整措置とは

固定資産税は、それぞれの土地の評価額に応じた課税標準額によって決まります。

平成6年度の評価替えから、宅地の評価額を適正な時価(地価公示価格)の7割を目途にすることを決めたことで、評価額と課税標準額の間に大きな開きができてしまいました。

これを短い期間で直すことは、納税者の大きな負担になるため、期間をかけて調整することになっています。

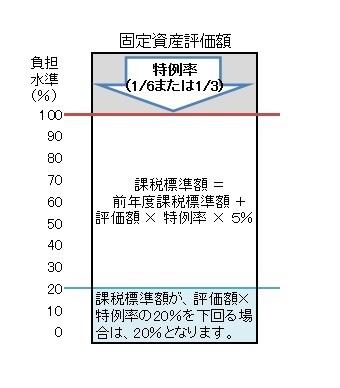

その方法として、今年度の評価額と前年度の課税標準額を比較した割合の負担水準を出して、その負担水準に応じて今年度の課税標準額を決めるという方法がとられています。

2.負担水準とは

個々の宅地の課税標準額が評価額に対してどの程度まで達しているかを示すものです。

負担水準の求め方

負担水準(%)=前年度課税標準額÷今年度評価額×100

- 今年度評価額が住宅用地特例率対象の場合は、今年度評価額に3分の1または、6分の1をかける

現在、土地の価格に対する課税標準額の割合(負担水準)は、地域によってばらつきが生じているため、課税標準額を均衡化させる措置がとられています。

負担水準が低い土地は、負担水準が一定率に達するまで、徐々に課税標準額を上昇させます。

このため、負担水準が低い土地は、価格が下落しても、税負担が上昇したり、据え置かれたりする場合があります。

負担調整措置

| 負担水準 | 課税標準額 | 税額 |

|---|---|---|

| 100%未満 | 前年度課税標準額 + (本来の課税標準額×5%) 本来の課税標準額を上回る場合は、本来の課税標準額 本来の課税標準額×20%を下回る場合は、20%相当額 |

上昇します |

| 100%以上 | 本来の課税標準額(=価格×6分の1) | 据え置かれる場合と下がる場合があります |

3.住宅用地には、課税標準額の特例があります

住宅用地は、その面積の広さによって、小規模住宅用地と一般住宅用地に分けて特例措置が適用されます。

| 区分 | 特例率 |

|---|---|

| 小規模住宅用地 (住宅1戸当たり200平方メートルまで) | 6分の1 (都市計画税は、3分の1) |

| 一般住宅用地 (小規模住宅用地以外で家屋の床面積の10倍まで) | 3分の1 (都市計画税は、3分の2) |

4.固定資産税額(土地)の求め方

固定資産税額は、次のとおり求めます。

税額 = 課税標準額 × 1.4%

課税標準額とは?≪固定資産評価額(価格)と課税標準額≫

固定資産税は、原則として、価格をもとに税額を算出しますが、土地の固定資産税は、評価替えによって税額が急激に増えることのないよう負担調整措置を適用し、価格よりも低い課税標準額で税額を算出しています。

小規模住宅用地の課税標準額は、【価格×6分の1】、一般住宅用地は、【価格×3分の1】です。

負担調整措置により、負担水準の低い土地は、税額が単年度で急激に上昇するのではなく、数年間でなだらかに上昇することになります。

具体的には、【本来の課税標準額】と【前年度の課税標準額】を比べ、負担水準に応じて、今年度の課税標準額を決定しています(上表参照)。

試しに計算してみると

・土地のすべてが小規模住宅用地で、次の額の場合

平成26年度の課税標準額:1,000,000円(以下A)

平成27年度の評価額:7,200,000円

- 平成27年度の本来課税標準額(価格×1/6)を算出します。

7,200,000×1/6=1,200,000(以下B)

(Bは小規模住宅用地の特例率の6分の1を乗じた値です。)

2. 負担水準(%)を出す(A÷B×100)

(A)1,000,000÷(B)1,200,000×100=83.33%

課税標準額の引き上げ

3. 平成27年度の課税標準額を出す((A)+(B)×5%)

(A)1,000,000+(B)1,200,000×5%=1,060,000円(以下C)

平成27年度の課税標準額は、1,060,000円

4. 税額を出す(今年度課税標準額×税率(1.4%))

(C)1,060,000×1.4%=14,840円

税額は、14,800円(100円未満は切り捨て)

※課税標準額の端数処理は実際にはすべての固定資産を合算した額によって行われます。

この記事に関するお問い合わせ先

課税課資産税係

〒437-8666

静岡県袋井市新屋1-1-1

電話:0538-44-3110

メールアドレス:zeimu@city.fukuroi.shizuoka.jp

- みなさまのご意見をお聞かせください

-

返信を希望される方は、住所・氏名・連絡先(電話番号・Eメールアドレス)を記載して下さい。

更新日:2024年07月03日